Assurance et IA : nouvelles applications à l’expérience assuré

-

Joséphine Catus

Joséphine Catus

Ce 27 juin, le Groupe d’assurances mutuelles MMA a annoncé un investissement de 4M d’euros afin de développer l’utilisation de l’Intelligence Artificielle dans ses activités.

L’assureur mutualiste souhaite ainsi mieux exploiter ses data pour améliorer la performance de sa relation commerciale et accélérer le traitement des dossiers de ses clients.

L’exemple de MMA est le dernier d’une série d’investissements des acteurs de l’assurance dans l’IA. En effet, 83% des assureurs considèrent que l’IA va « profondément modifier les processus internes et la relation client », selon une étude menée par l’ACPR en 2022.

Si les investissements des assureurs dans l’intelligence artificielle sont en premier lieu motivés par des objectifs de rentabilité (selon une enquête menée par Forrester, les entreprises qui ont adopté l’IA ont connu en 2022 une augmentation de 5 à 10% de leur chiffre d’affaires), améliorer l’expérience utilisateur de ses clients grâce à l’IA est à la fois un moyen et un corollaire d’améliorer sa rentabilité.

L’IA peut ainsi aider le secteur de l’assurance à fournir des produits et services d’assurance correspondant davantage aux attentes des utilisateurs : plus précis, personnalisés et efficaces, ils conduisent donc à une meilleure satisfaction client.

Les attentes des assurés sur leur expérience client

Multiplication des canaux de contact, implémentation de chatbots, ou encore déclaration facilitée de sinistres s’intensifient chez les assureurs. Et cela satisfait les utilisateurs : postpandémie, 65 % des souscripteurs à une assurance en ligne prévoient de continuer d’utiliser les services digitaux dans la même mesure qu’avant 2020.

L’omnicanal joue cependant une place importante dans ces attentes : les clients apprécient la variété d’options pour interagir avec leur assureur mais continuent d’utiliser les canaux

traditionnels : 72% des Français utilisent encore le téléphone pour déclarer un sinistre, contre 58% pour l’email et 40% pour les applications mobiles.

La préférence pour le téléphone pourrait s’expliquer par l’âge des assurés favorisant ce moyen de contact, mais elle illustre surtout les besoins essentiels des clients concernant leur expérience avec leur assureur : une réponse claire, précise et rapide à leurs interrogations, ainsi qu’une volonté d’interagir avec une personne physique.

En effet, un service client injoignable, un temps d’attente et de prise en charge trop long, un service client trop complexe, ou encore une mauvaise prise en charge par le conseiller restent les motifs d’insatisfaction les plus communs des assurés concernant leur expérience client.

Pourquoi utiliser l’IA pour répondre aux attentes utilisateur

Ainsi l’utilisation de l’IA en assurance peut-elle servir à répondre à ces besoins utilisateur.

Par exemple, si l’utilisation du téléphone peut être due à l’habitus, elle peut aussi sembler plus simple à beaucoup de clients. L’IA peut donc servir à décomplexifier le parcours client digital, et à proposer au client le canal le mieux adapté à sa requête pour éviter les redirections qui ont tendance à le désorienter et lui faire perdre patience, ou plus simplement à réduire le temps des appels clients.

De plus, le support de l’intelligence artificielle sur l’expérience utilisateur peut démocratiser et positiver cette technologie pour le client : il sera plus aisé pour l’assureur de communiquer sur l’usage d’IA en interne en ayant prouvé à ses assurés qu’il pouvait l’utiliser pour améliorer un aspect visible par les clients, à savoir leur expérience utilisateur.

En plus de satisfaire les assurés et d’améliorer son NPS, l’utilisation de l’IA pour améliorer l’expérience client peut également aider l’assureur à se démarquer de ses concurrents.

Les possibilités d’utilisation de l’IA pour améliorer l’expérience client

Création d’un chatbot amélioré à l’aide de l’IA

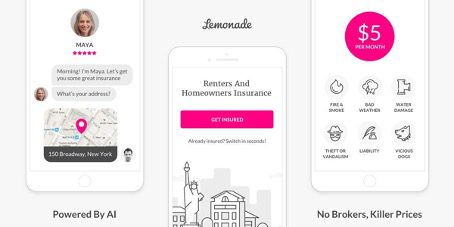

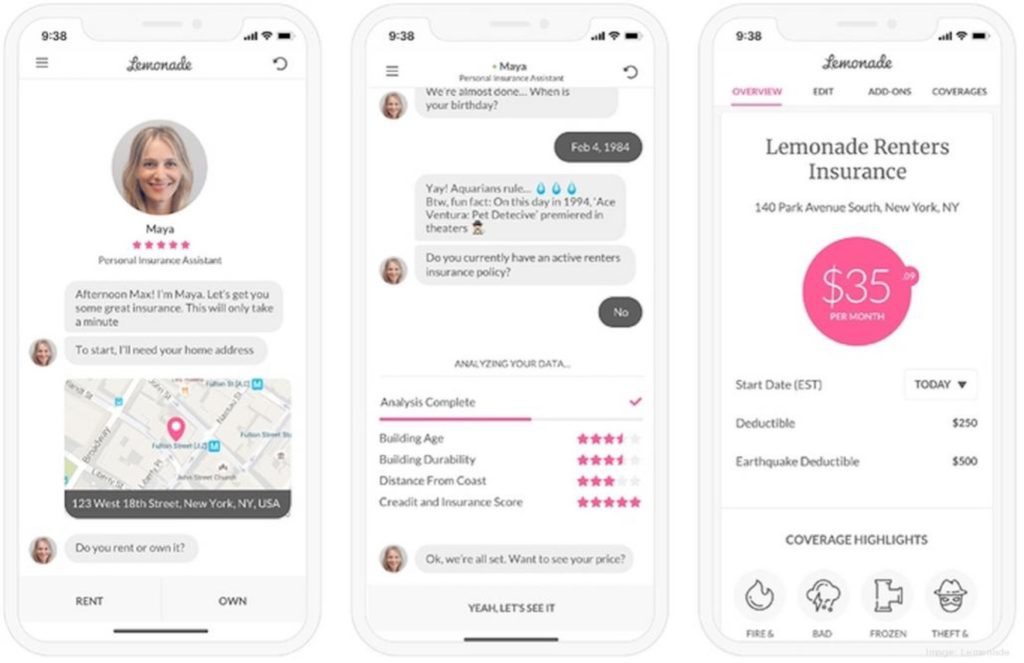

La néo-assurance américaine Lemonade utilise GPT-3 d’Open AI pour créer Maya, son chatbot. Ce dernier est intégré à l’application mobile et au site web Lemonade et a pour but de fluidifier le parcours utilisateur des assurés en recherche d’assistance.

Maya est ainsi capable de guider les utilisateurs désirant s’inscrire sur la plateforme, paramétrer leur compte, souscrire à un produit d’assurance ou faire une réclamation. Elle peut également prodiguer des conseils personnalisés pour répondre à une demande de l’utilisateur.

L’utilisation de GPT-3 permet un traitement du langage naturel : les utilisateurs peuvent ainsi s’exprimer comme ils le feraient avec un conseiller physique, sans devoir adapter leurs demandes afin qu’elles soient compréhensibles par le chatbot.

Maya a été introduit en 2019 par Lemonade. La même année, son NPS atteignait un niveau record de 70 (United States Security and Exchange Commission 2020).

Création de produits adaptés aux besoins du client

L’assureur japonais Fukoku Mutual Life a adopté IBM Watson Explorer, une IA capable d’analyser et interpréter diverses formes de données collectées du client, telles que les textes déstructurés, les images, sons et vidéos. Ces data sont ensuite confrontées avec la police d’assurance de Fukoku Mutual Life, et le calcul de la prime se fait automatiquement. En plus d’un traitement individualisé et d’une tarification adaptée au profil de risques du client et à ses besoins, la mise en place de cette technologie a permis à l’assureur :

– Un gain de 30 % de productivité,

– Une diminution du risque de fraude et d’erreurs dans le calcul du montant des versements

– Des économies importantes sur le processus de calcul et de versement des primes d’assurance vie

Accélération des processus de réclamation et d’indemnisation

L’assureur américain USAA utilise une Intelligence Artificielle qui permet à ses clients d’obtenir une estimation des coûts de réparation d’un véhicule accidenté, à partir de simples photos. L’intelligence artificielle se base sur un data set de véhicules, leur apparence habituelle et utilise la captation de couleurs.

Si USAA juge que le constat ne nécessite pas l’intervention d’un expert, l’estimation du montant des réparations est connue en quelques seconde, rassurant l’utilisateur et lui permettant un processus 100% selfcare. Cette résolution de sinistre au forfait est également avantageuse pour l’assureur qui mobilise moins de capacités à traiter les sinistres simples.

Les clients ayant eu recours à ce processus en sont satisfaits, lui attribuant une note de 4,3 sur 5 (Marketwatch). Concernant l’issue de leur réclamation, les clients lui attribuaient une note de 4,1 sur 5.

Des acteurs se spécialisent d’ailleurs pour permettre aux assureurs d’accélérer leurs processus : c’est le cas de Shift Technology, qui met ses solutions d’IA à disposition des assureurs santé et prévoyance pour améliorer leur ratio combiné, renforcer leur conformité réglementaire et automatiser leurs processus de gestion des prestations. Leur solution permet de réduire significativement la charge de gestion en optimisant les processus de traitements et de contrôles existants sur les procédures les plus complexes, telles les factures en dentaire. Ces prises de décisions automatisées permettent ainsi des traitements accélérés et une meilleure satisfaction client.

Un parcours en ligne plus fluide avec l’aide d’un assistant virtuel

L’assureur chinois Ping An Life a lancé en novembre 2022 Claims Reporting by AI, disposant d’un assistant virtuel (un bot IA personnifié) dans l’application mobile de l’assureur. L’assistant virtuel a pour but d’aider les assurés dans la gestion de leurs réclamations. Les assurés peuvent interagir avec l’assistant virtuel en lui parlant à voix haute : le bot intéprètre la voix humaine en temps réel, détecte les mots clés et remplit automatiquement les champs adéquats pour compléter le processus de réclamation, que le client n’a plus qu’à soumettre. L’assuré peut utiliser un langage courant pour faire une réclamation et le processus ne requiert aucune saisie manuelle. L’assistant virtuel est de plus disponible 24/7 et accroît considérablement la possibilité pour l’assuré de gérer sa réclamation en self-care.

De futures applications de l’IA pour améliorer l’expérience client en assurance

Les use cases de l’IA pour l’expérience client en assurance se concentrent actuellement sur des parcours de souscriptions et de traitement de demande facilités et accélérés. Dans un futur proche, nous pouvons également imaginer des parcours de résiliation rendus plus simples grâce au machine learning. Le recours à l’IA pour la résiliation pourrait également aider les assureurs à se conformer à la récente Loi Pouvoir d’Achat et sa résiliation en 3 clics.

Des limites de l’usage de l’IA en assurance

Si le potentiel de l’intelligence artificielle pour l’amélioration de l’expérience assuré semble démontré, les assureurs devront encore travailler pour faire accepter la technologie et son usage à leurs clients.

La réticence des utilisateurs n’est pas infondée : la conformité des procédés avec le Règlement Général de Protection des Données (RGPD), la sécurisation des données clients et le consentement éclairé des utilisateurs, requis par la Loi sur l’Intelligence Artificielle du Parlement Européen, seront des problématiques majeures lors de la conception des futurs parcours assurés.

Les assureurs devront également prendre en compte les biais, parfois discriminants, créés par l’utilisation de l’intelligence artificielle, par exemple lors de la création de produits personnalisés, et s’assurer qu’elle ne pénalise pas l’expérience de leurs utilisateurs.

Enfin, tous les parcours clients ne semblent pas prêts à adopter l’intelligence artificielle : la gestion des sinistres habitation, par exemple, se révèle plus complexe que celle des sinistres autos, l’absence de standardisation sur les habitations et sur leur état antérieur au sinistre limite aujourd’hui l’utilisation de modèles et sets de données pour entraîner les algorithmes.

Lorsqu’elle est utilisée de manière responsable, l’IA peut apporter une réelle plus-value à l’assurance en offrant des produits personnalisés et une expérience client améliorée. Nul doute que son importance dans le secteur de l’assurance continuera de croître dans les années à venir.

Sources :

- Comment l’IA transforme le secteur de l’assurance

https://www.wenvision.com/ce-que-lia-peut-faire-pour-lassurance/ - https://www.newsassurancespro.com/marketing-mma-muscle-ses-investissements-dans-lia/01691558940

- Expérience client et assurances : quelles tendances en 2022 ?https://www.argusdelassurance.com/intermediaires/experience-client-et-assurances-quelles-tendances-en-2022.193397

- Intelligence artificielle et assurance : game changer ou game over ? Tribune

https://www.argusdelassurance.com/tech/intelligence-artificielle-et-assurance-game-changer-ou-game-over-tribune.215066) - L’IA au service de l’assurance de personnes

https://www.argusdelassurance.com/optimiser-les-prises-de-decisions-grace-a-l-ia/l-ia-au-service-de-l-assurance-de-personnes.197002) - L’IA dans le secteur de l’assurance

https://explorers.mc2i.fr/articles/lia-dans-le-secteur-de-lassurance - L’intelligence artificielle dans l’assurance — Aide BTS Assurance

https://www.aidebtsassurance.com/assurance-de-responsabilites/l-intelligence-artificielle-dans-l-assurance-aide-bts-assurance/ - Souscription

https://www.aidebtsassurance.com/blog/etape-souscription-contrat-assurance-bts-assurance/

Okuden accompagne les grands groupes dans leurs transformations digitales. Optant pour une approche innovante et résolument sectorielle, les équipes d’Okuden sont spécialistes de la banque et de l’assurance, de l’automobile et de la mobilité, des médias et du gaming.

Prenez rendez-vous avec un de nos experts.